Oggigiorno è possibile assicurarsi e garantirsi una protezione rispetto a qualsiasi tipo di rischio incomba nelle nostre vite: furto e incendio per la nostra auto o moto, danni alle abitazioni o cancellazioni impreviste di viaggi e vacanze.

In questo insieme, però, c’è una assicurazione particolare che interviene a tutelare la persona rispetto a un ambito fondamentale: quello del lavoro.

Tra i vari obblighi a cui il datore di lavoro è chiamato ad ottemperare, infatti, vi è quello di assicurare i propri dipendenti contro i rischi da infortunio sul luogo di lavoro. In Italia, tale obbligo è stato introdotto con il DPR n. 1124 del 1965, che sancisce l’obbligatorietà di prevedere per tutti i lavoratori l’assicurazione contro gli infortuni e le malattie professionali, garantendo di fatto loro la tutela di un diritto previsto anche dalla stessa Carta costituzionale all’art. 38.

Come funziona

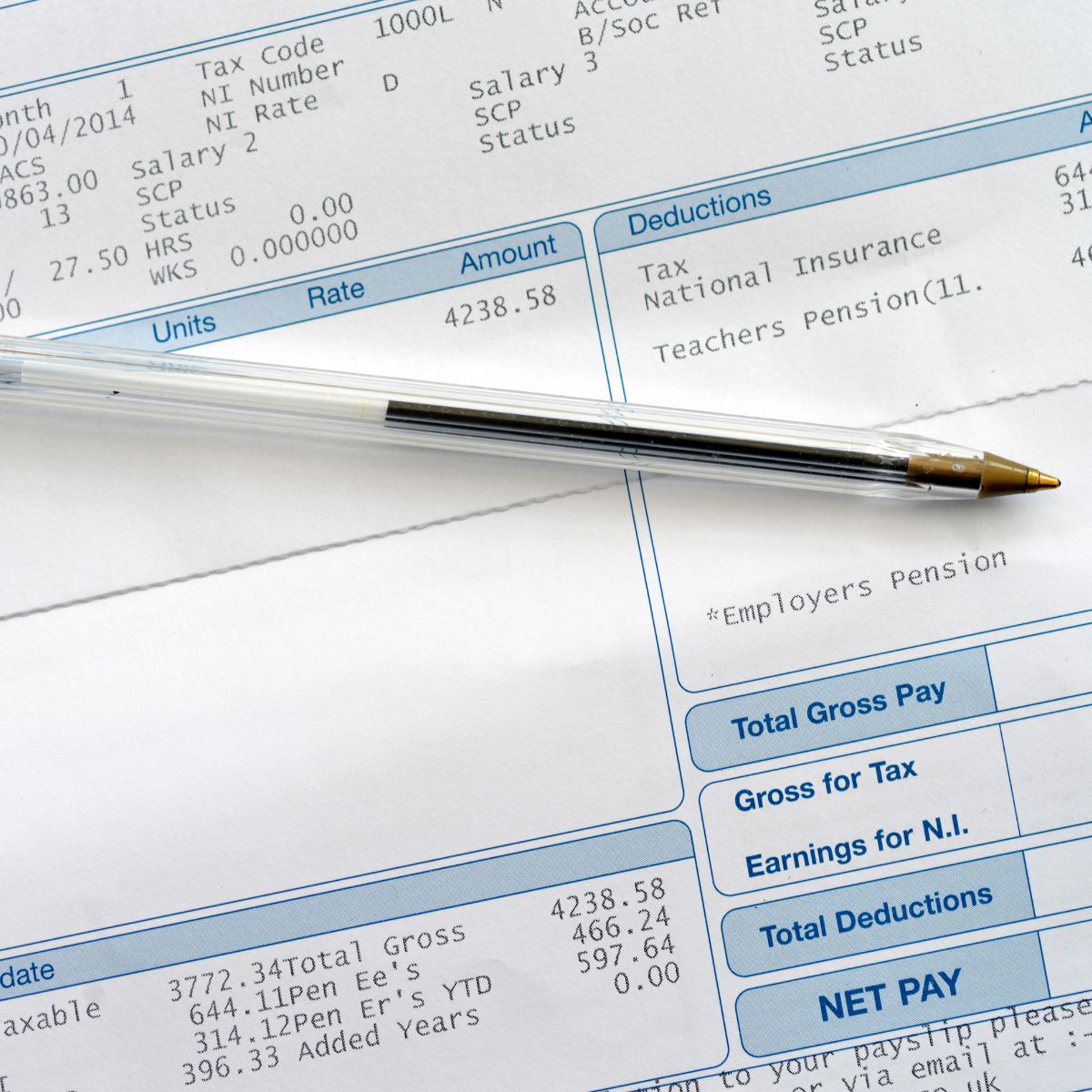

In sintesi, l’assicurazione sul lavoro è costituita dal pagamento a carico del datore di un premio assicurativo annuale il cui importo è costituito da un premio ordinario (determinato dall’ammontare delle retribuzioni, effettive o convenzionali corrisposte durante il periodo assicurativo, e dal tasso del premio) e un eventuale premio speciale previsto solo per alcune attività più complesse.

Il pagamento del premio avviene tramite la cosiddetta “autoliquidazione INAIL” (dal nome dell’istituto preposto alla gestione delle assicurazioni sul lavoro) che il datore è tenuto ad effettuare a mezzo F24 entro il 16 febbraio di ogni anno o tramite rateizzazione in 4 rate.

Grazie all’obbligo di assicurazione, il lavoratore dipendente che incorre in un evento traumatico sul luogo di lavoro, così come quello che contrae una malattia professionale, ha diritto a un indennizzo economico. Come è composto questo trattamento? L’assicurazione Inail garantisce al lavoratore, a partire dal 5° giorno di astensione dal lavoro, un’indennità erogata in misura percentuale della retribuzione ordinaria fino alla completa guarigione.

Per quanto riguarda invece i giorni non indennizzati dall’Inail, la giornata in cui avviene l’incidente è retribuita al 100%, mentre i restanti 3 giorni sono pagati al 60% direttamente dall’azienda (salvo diverse disposizioni contrattuali).

È importante sottolineare che il datore di lavoro ha l’obbligo di denuncia di infortunio all’Inail se il lavoratore, occorso l’incidente e recatosi in ospedale, consegna il certificato medico che attesti una prognosi superiore a tre giorni. Anche la procedura di comunicazione all’Inail è un aspetto da non sottovalutare: richiede l’esperienza e l’attenzione di un consulente del lavoro esperto, per non incorrere in sanzioni salate da parte dell’istituto.

Il ruolo delle polizze assicurative integrative

Nonostante i lavoratori dipendenti siano quindi tutelati per legge in caso di infortunio sul lavoro, è sempre possibile (e auspicabile) per le aziende stipulare una polizza integrativa in grado di garantire protezioni maggiori, anche economiche, al lavoratore. Questo è particolarmente vero per imprese il cui personale è composto in larga parte da trasfertisti, tecnici e commerciali la cui prestazione si svolge spesso presso locali aziendali di altri datori, sia sul territorio nazionale che all’estero. Non a caso vogliamo soffermarci sull’importanza di avere un’assicurazione integrativa sul lavoro nel 2020: come ormai tutti sappiamo, oggi è legittimo e necessario proteggersi anche dal rischio di contagio da Covid-19, e le aziende non fanno eccezione.

Abbiamo chiesto ad Andrea Galletti, amministratore di Etica Broker, società esperta nel settore, di parlarci delle principali polizze che un’azienda dovrebbe sottoscrivere per avere la massima tutela.

“Lavoro nel settore assicurativo da oltre 30 anni e la mia professione è quella di broker. Vorrei sottolineare anzitutto l’importanza per le aziende di assicurare i propri dipendenti e i propri collaboratori che si recano in viaggio di lavoro, in Italia ma principalmente all’estero, con una valida polizza multirischio trasfertisti. Si tratta di una soluzione assicurativa completa per far fronte alle esigenze e per la tutela dei rischi che possono sorgere durante il periodo della trasferta, fra i quali, di grande importanza oggi, il contagio da Covid-19. Inoltre, per diverse Aziende esiste l’obbligo, stabilito da CCNL o da Contratti Integrativi, di assicurare alcune categorie di dipendenti, generalmente quadri e dirigenti, per i rischi di infortunio, malattia e caso morte; la corretta scelta di queste polizze è importante anche perché i capitali assicurati, parametrati sulla Retribuzione Annua Lorda, sono rilevanti.

Infine, sono in tendenziale crescita le richieste di contratti assicurativi per il c.d. Welfare Aziendale, strumento che si è rilevato utile anche per stabilire buone relazioni con il personale dipendente, ad esempio le polizze per il rimborso delle spese sanitarie (anche tramite le Casse di Previdenza e Assistenza per usufruire dei benefici fiscali) e i contratti assicurativi per la gestione del TFR o del TFM degli amministratori.”

In conclusione, l’obbligo di assicurazione INAIL è certamente una grande tutela per i lavoratori, ma potrebbe non bastare. È bene quindi che le imprese conoscano e abbiano la possibilità di intervenire in sostegno dei propri dipendenti con formule moderne e efficaci di protezione completa e omnicomprensiva: Etica Broker risponde con professionalità e esperienza a tutte le vostre esigenze, non esitate a chiederci ulteriori informazioni!